Ethereum енді тек саудалайтын монета емес. Соңғы үш айда ETH бағасы 100%-дан астам өсті, тек шілде айында 50%-ға жуық пайда қосты. Бірақ Ethereum-ның 10 жылдық мерейтойында қызықтысы, адамдар енді тек баға графигін ғана емес, кірістерді де қуады.

ETH-тің өсуі стейкинг, қайта стейкинг, синтетикалық кіріс хабтары және тіпті қаржыландыру мөлшерлемесін фермалау бойынша белсенділікті арттырды. Қарапайым тілмен айтқанда, бұл ETH-ті тек ұстап тұру немесе саудалаудан тыс пассивті кіріс алудың жолдары. Миллиардтаған долларлар сол ETH-тен қосымша кіріс алу үшін жасалған протоколдарға орналастырылып жатыр, және деректер мұны дәлелдейді.

Ethereum бағасының өсуімен қатар стейкингке сұраныс артуда

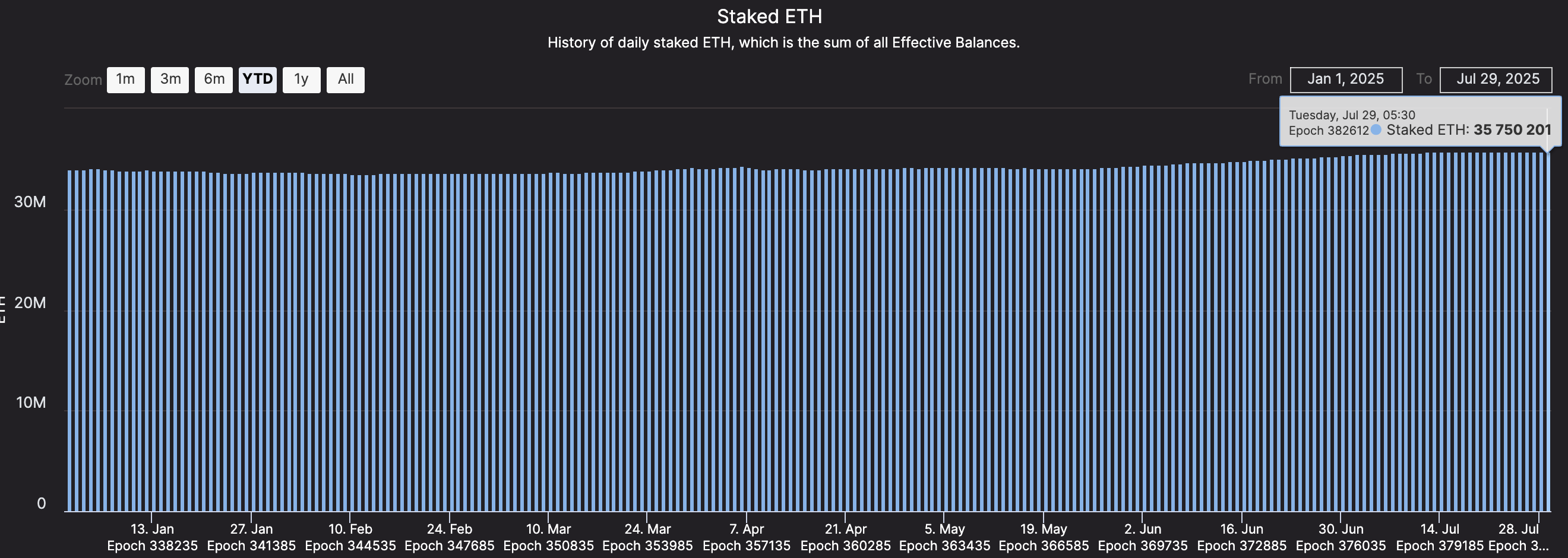

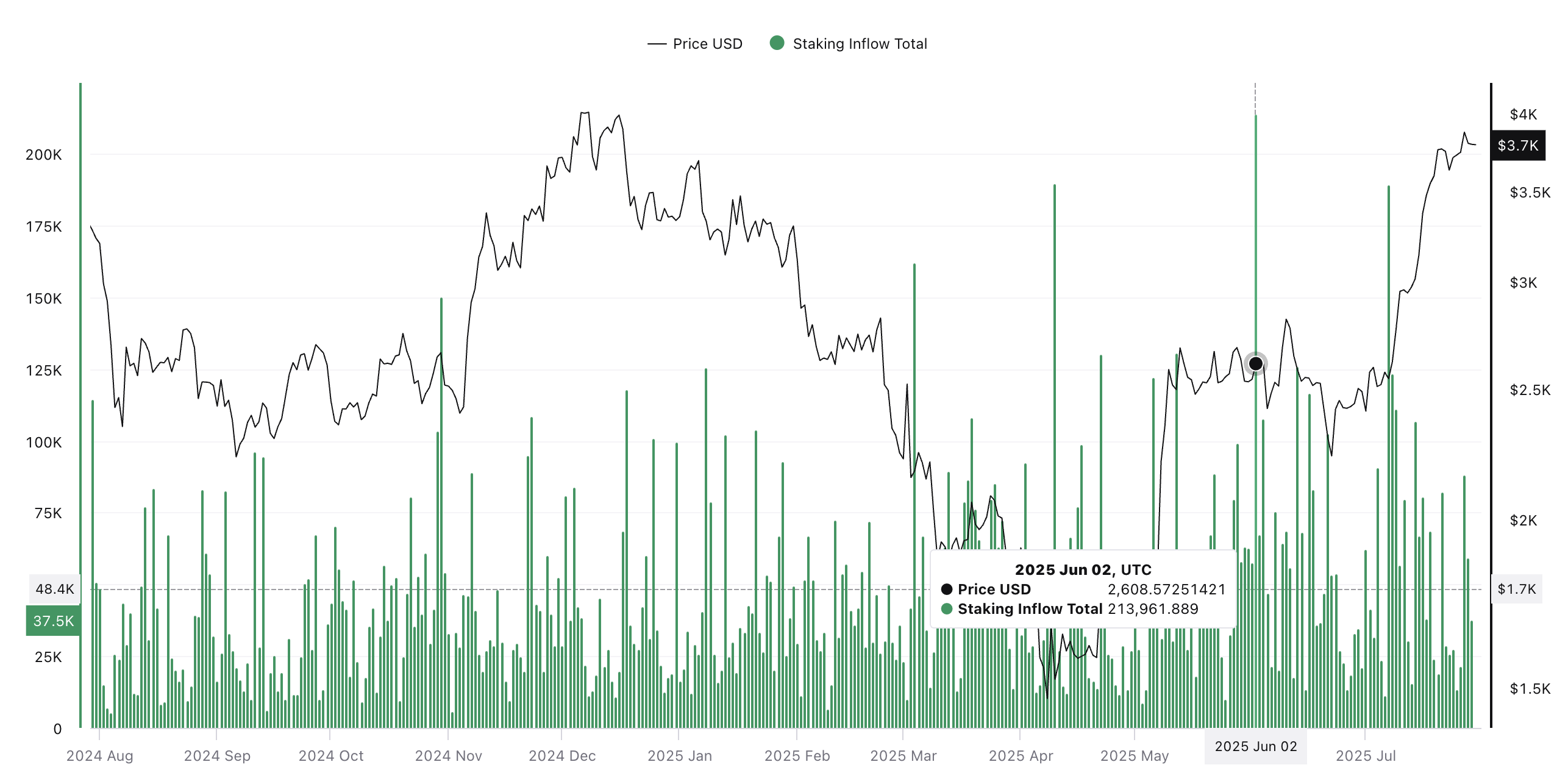

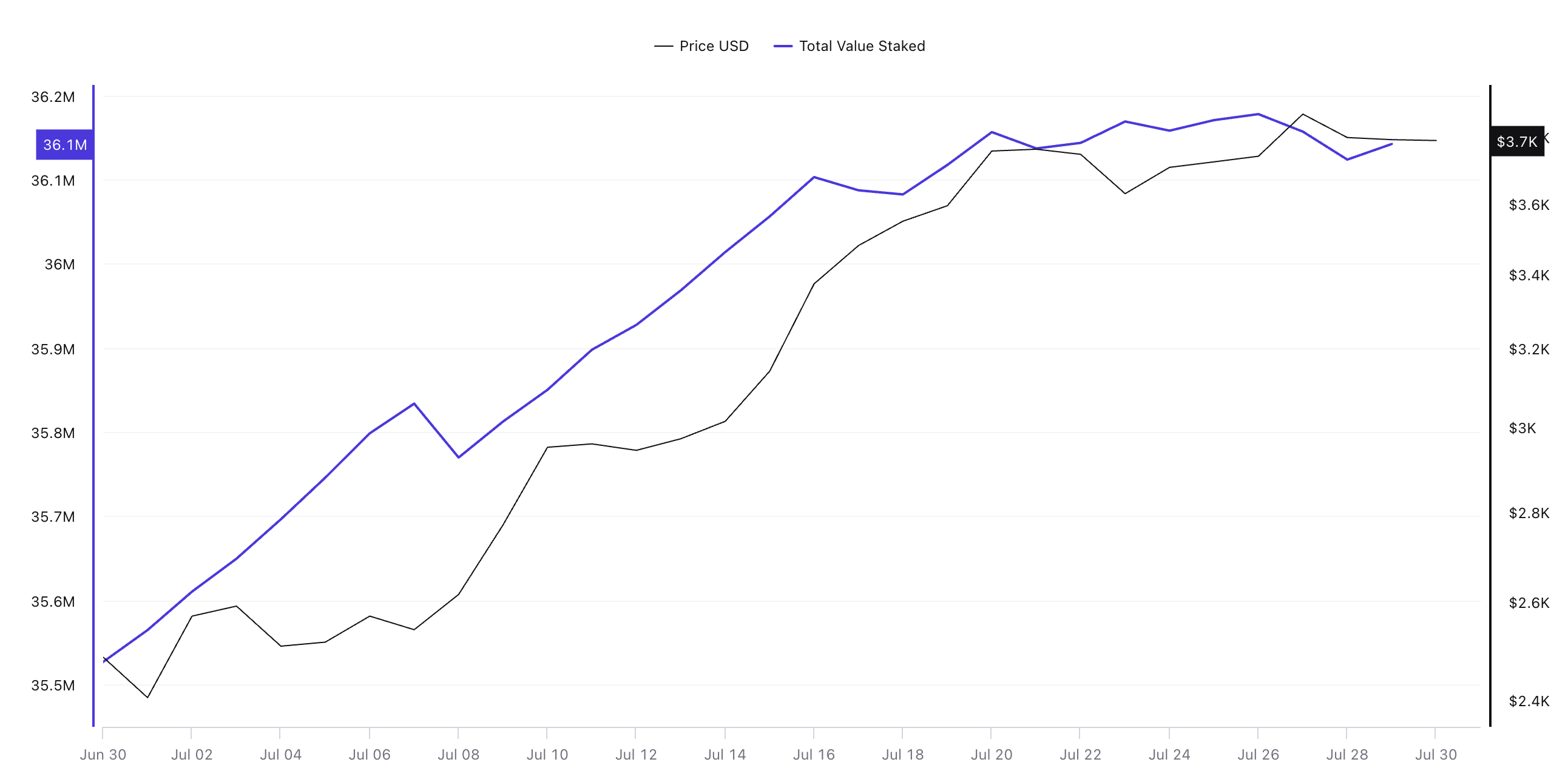

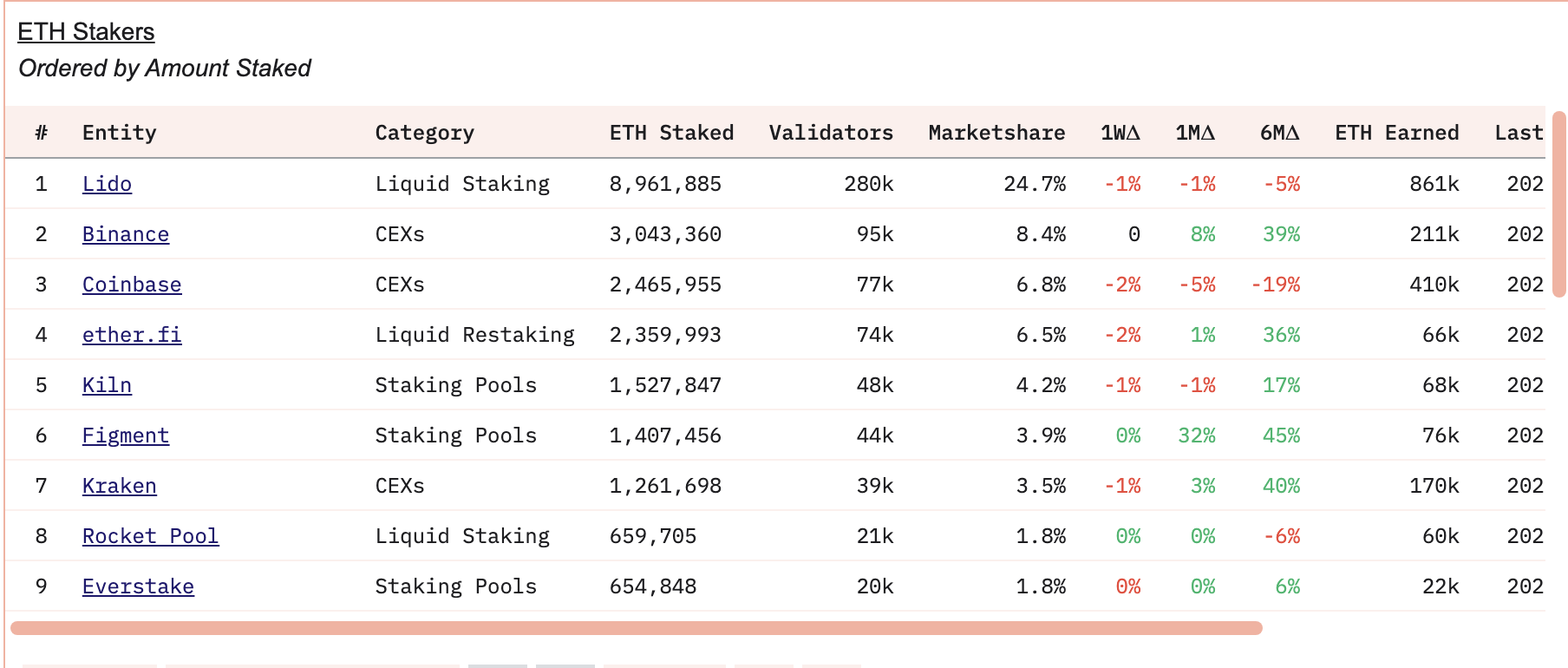

Ethereum-ның соңғы өсуі инвесторлар баға өсімінен тыс қосымша кірістерді іздегендіктен, стейкинг келісімшарттарына көбірек монеталарды тартып жатыр. Beacon Chain деректері бойынша 29 шілде жағдайында 35 750 201 Ethereum (ETH) стейкке қойылған, бұл жыл басынан бері тұрақты өсуде.

Стейкинг дегеніміз – желіні қорғауға көмектесу үшін ETH-ті желіде құлыптап, оның орнына сыйақы алу. Beacon Chain – Ethereum-ның барлық валидаторлар мен желі бойынша стейкке қойылған ETH-ті бақылайтын негізгі стейкинг қабаты.

Бұл үрдіс 2 маусымда ең жоғары деңгейге жетті, сол күні кірістер 213 961 ETH-тан асты, бұл 2025 жылғы ең үлкен айлық өсімдердің бірі болды. Сол уақытта өсу жалғасып жатты.

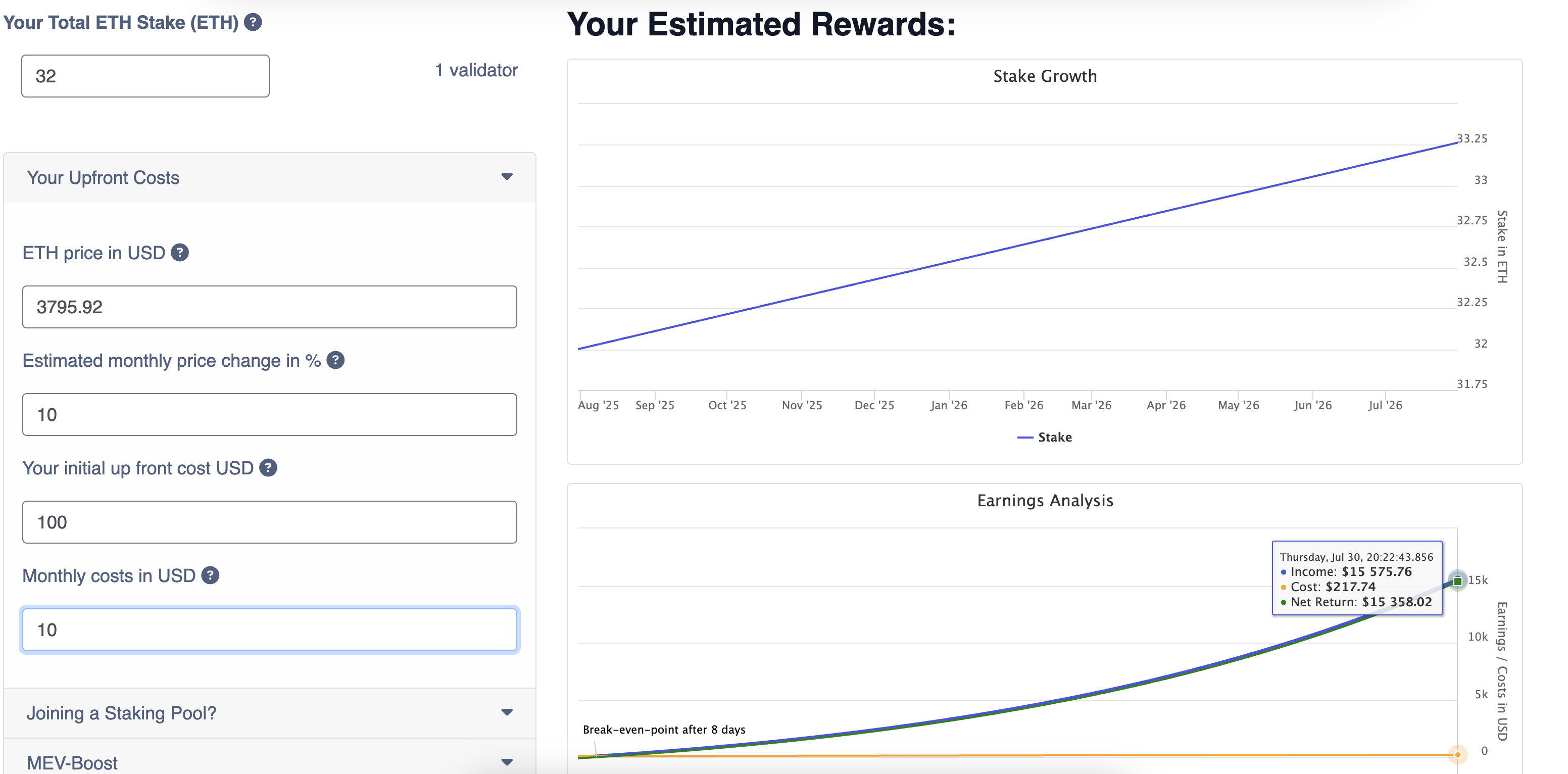

Желіде жеке валидаторды іске қосу үшін 32 ETH қажет болғанына қарамастан, бұл жолды ірі иелермен шектейді, сыйақылар әлі де тартымды болып қала береді. Стандартты валидатор қазіргі ETH бағасы 3 795 доллар және орташа өсу қарқынын ескере отырып, бір жылда шамамен 15 358 доллар таза кіріс ала алады.

Валидатор – транзакцияларды тексеріп, сол үшін сыйақы алатын компьютерлік түйін.

Өтімді стейкинг те жеткілікті тартымды

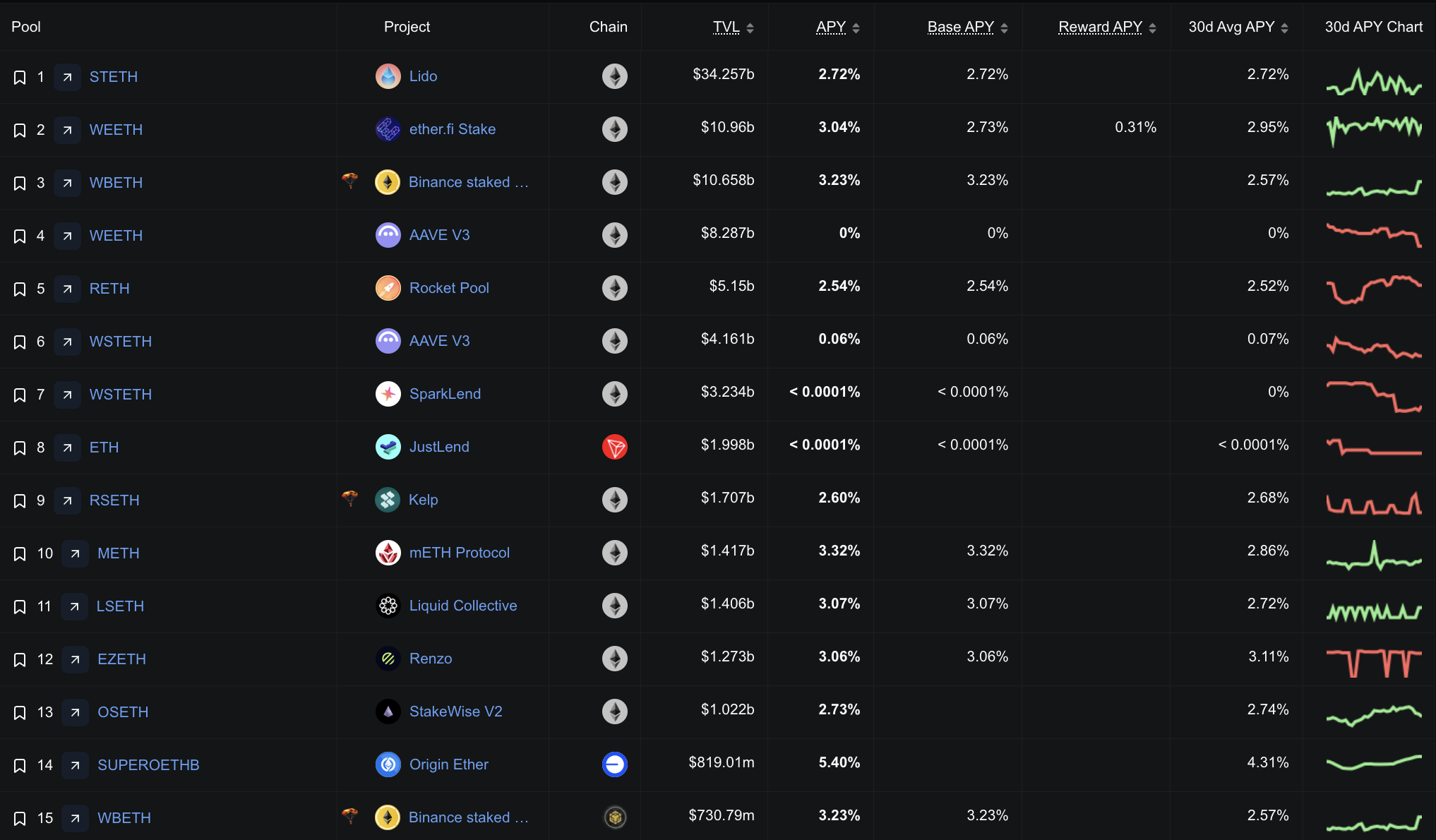

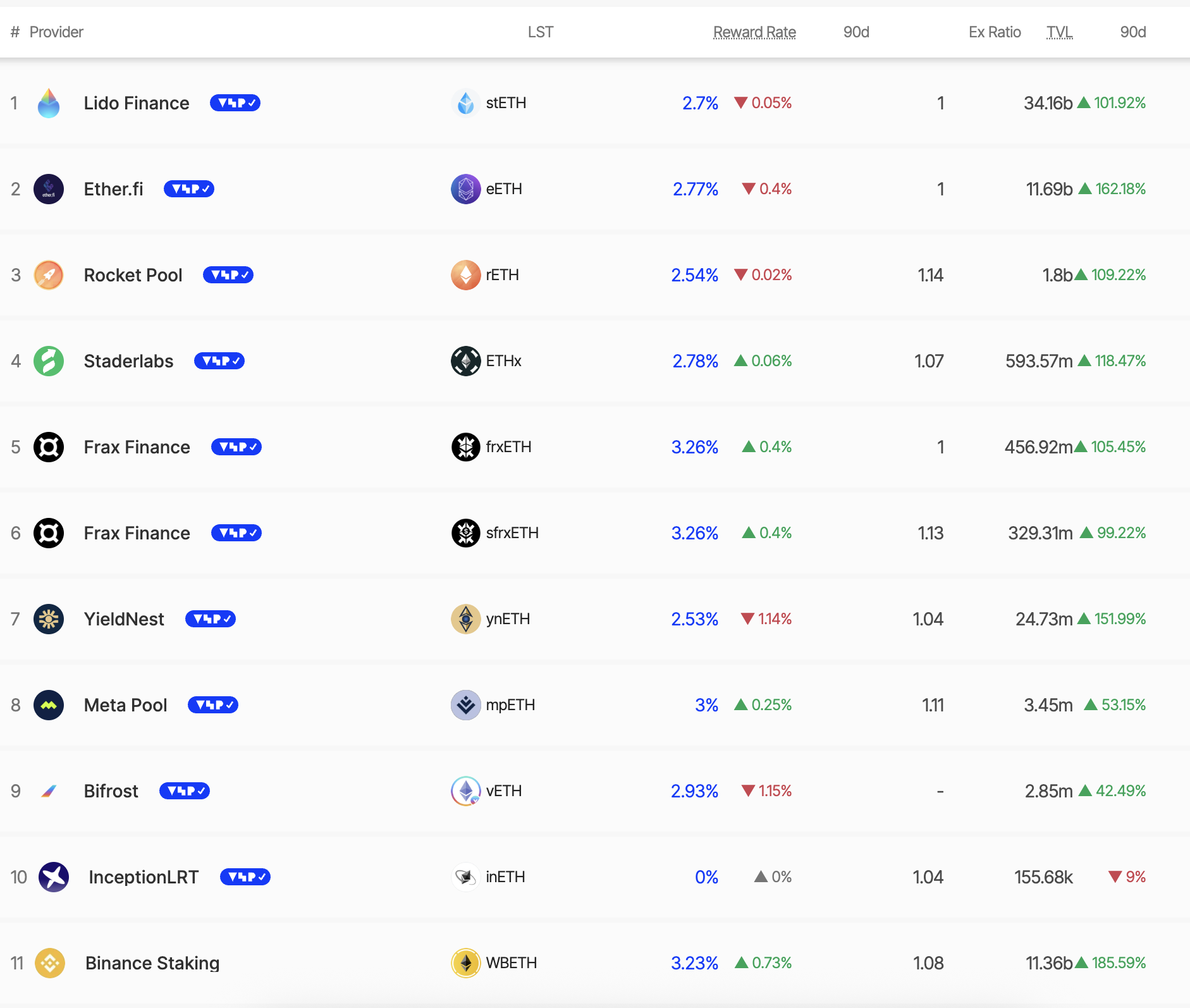

Кішігірім ойыншылар үшін Lido, Frax Finance және Rocket Pool сияқты өтімді стейкинг протоколдары фракциялық стейкингке жол ашты. Бұл платформалар қазіргі уақытта 2,5% және 3,3% аралығында кіріс ұсынады, жалпы депозиттер осы тоқсанда 100%-дан астам өсті, өсу кезінде.

Өтімді стейкинг дегеніміз – платформа арқылы кез келген мөлшерде ETH стейкке қойып, стейкке қойылған қаражатты білдіретін саудаланатын токенді сақтай аласыз.

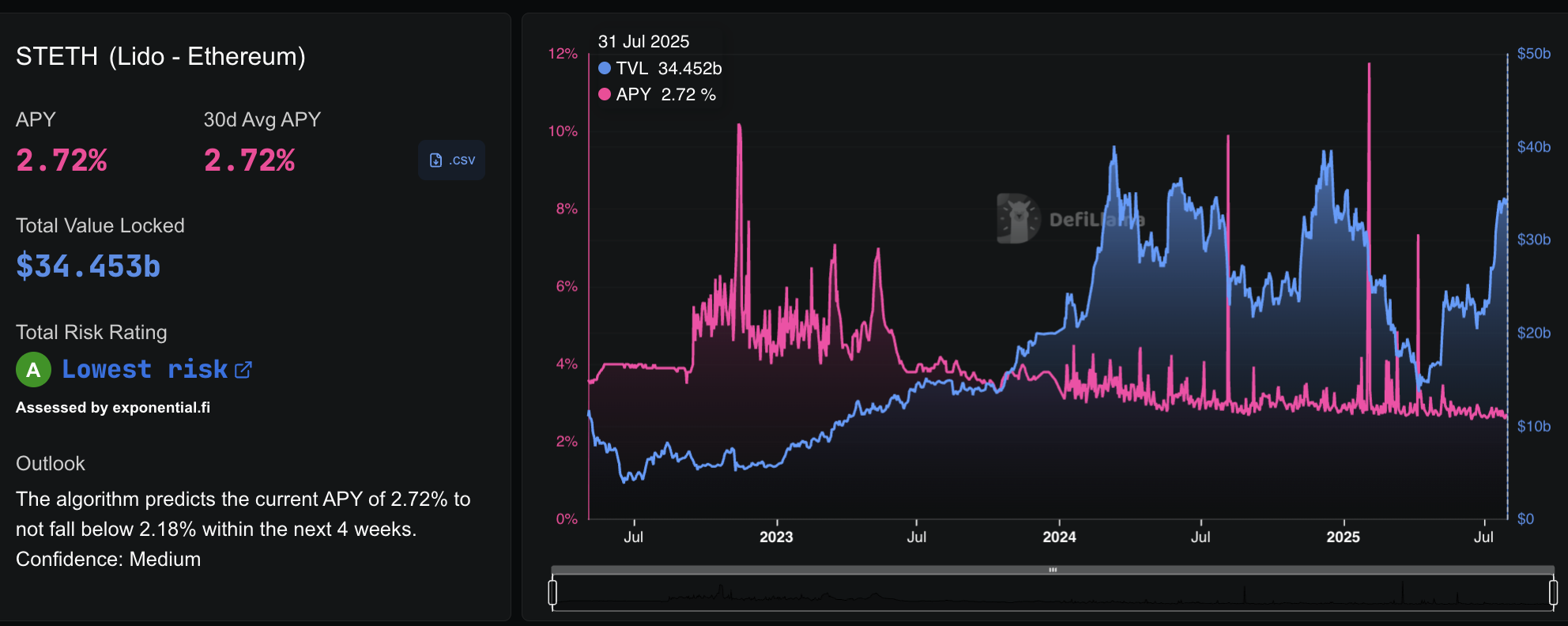

Ескерту: Стейкинг депозиттері артқанына қарамастан, Lido сияқты платформалардағы жеке кірістер уақыт өте төмендеді. 2022 жылдың қарашасында Lido-ның стейкинг APY шамамен 8,16% болды, ал бүгін ол шамамен 2,7% деңгейінде тұр, рекордтық жоғары жалпы құлыпталған құнға (TVL) қарамастан. Дегенмен, 30 күндік APY кіріс қисығы көптеген осындай ойыншылар үшін жасыл болып қала береді.

Бұл төмендеу сыйақылар көбірек валидаторлар арасында бөлінетіндіктен және желі төлемдерінің белсенділігі өткен бұқа кезеңдеріне қарағанда тыныш болғандықтан орын алады. Қысқаша айтқанда, сіз көбірек стейкке қойған сайын жалпы ETH сыйақыларыңыз артады, бірақ қағаздағы жылдық пайыздық кіріс стейкинг пулы өскен сайын және он-чейн белсенділігі қалыпқа келген сайын төмендейді.

Желі бойынша жалпы стейкингке салынған ETH 36,1 млн-ға жетіп, бағаға байланысты өсуін жалғастыруда, бұл стейкингті Ethereum-ның жалғасып жатқан раллиіне тікелей байланысты ең алғашқы және табиғи кіріс ойыны ретінде нығайтады.

ETH иелері қабатталған кірістерді қуып, қайта стейкингті көбейтуде

Шілде айындағы Ethereum раллиі тек стейкингті күшейтіп қана қоймай, қайта стейкинг арқылы кіріс мүмкіндіктерінің екінші толқынын ашты, мұнда пайдаланушылар stETH немесе eETH сияқты өтімді стейкинг токендерін алып, оларды EigenLayer қолдайтын платформаларда қайта орналастырып, қосымша сыйақылар алады.

Қайта стейкинг дегеніміз – стейкингке салынған ETH токендерін қосымша қызметтерді қамтамасыз ету үшін қайта пайдалану, бұл қалыпты стейкинг кірісіне қосымша сыйақылар алу.

Бұл қабатталған ұстаным иелерге әдеттегі 3%-дық базалық стейкинг кірісін 1,5%-2% қосымша кіріспен біріктіруге мүмкіндік береді, осылайша бір ETH-ден екі рет пайда алу мүмкіндігін береді.

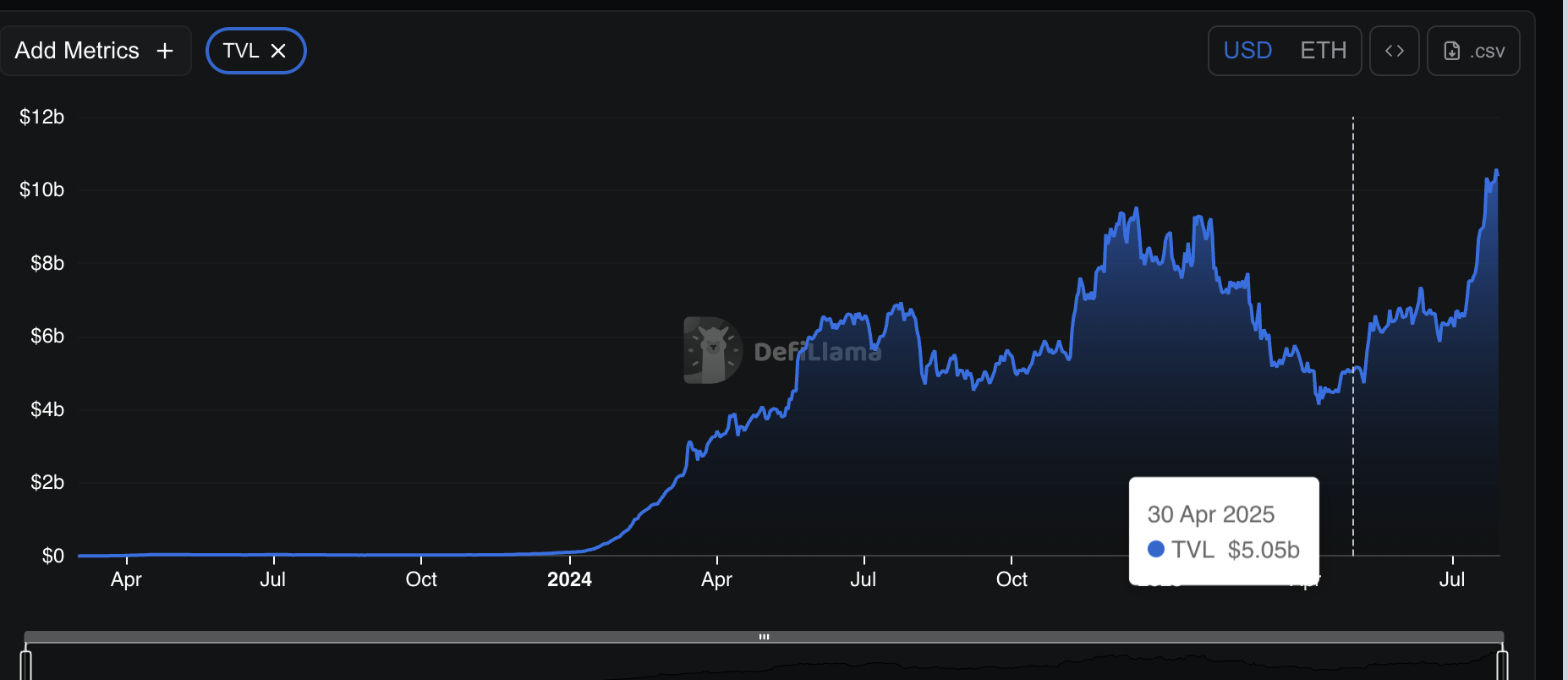

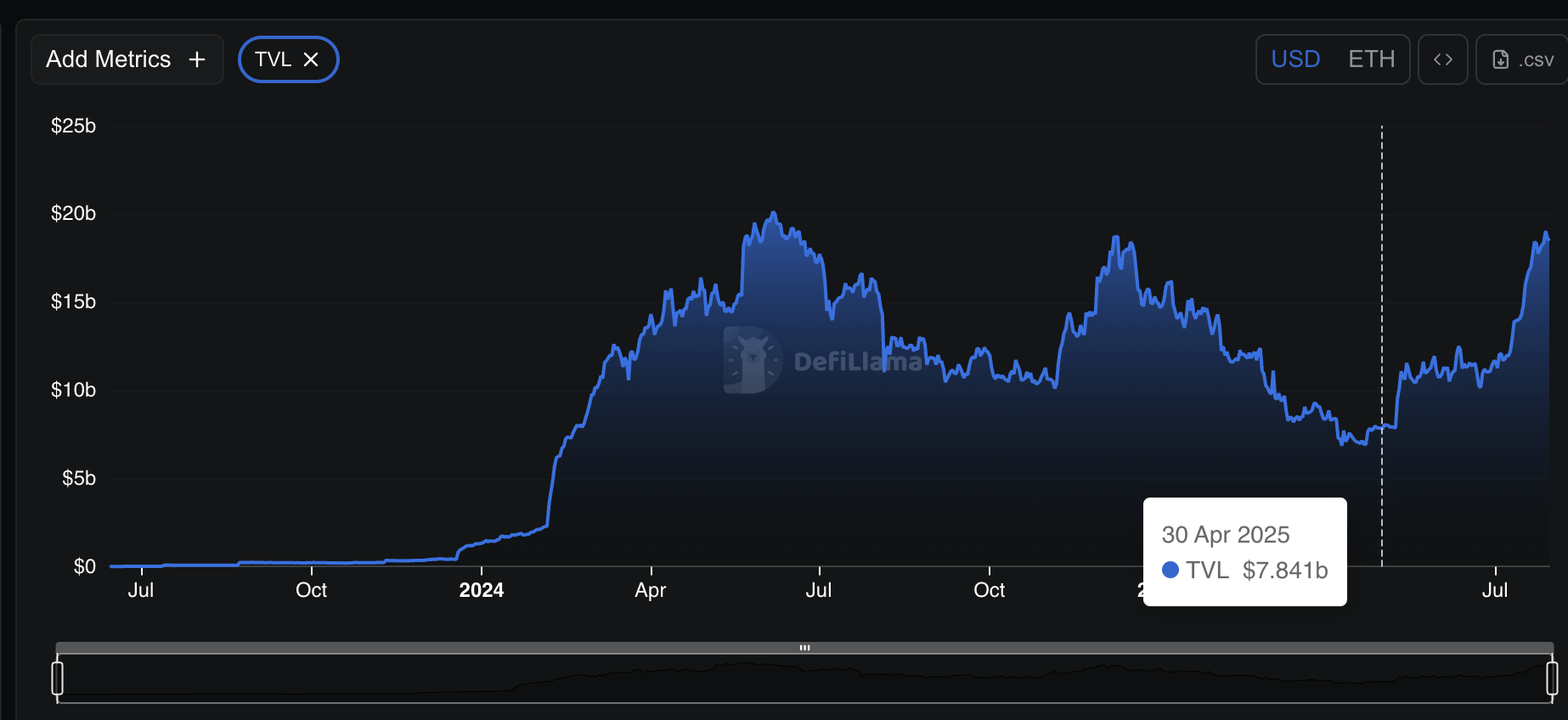

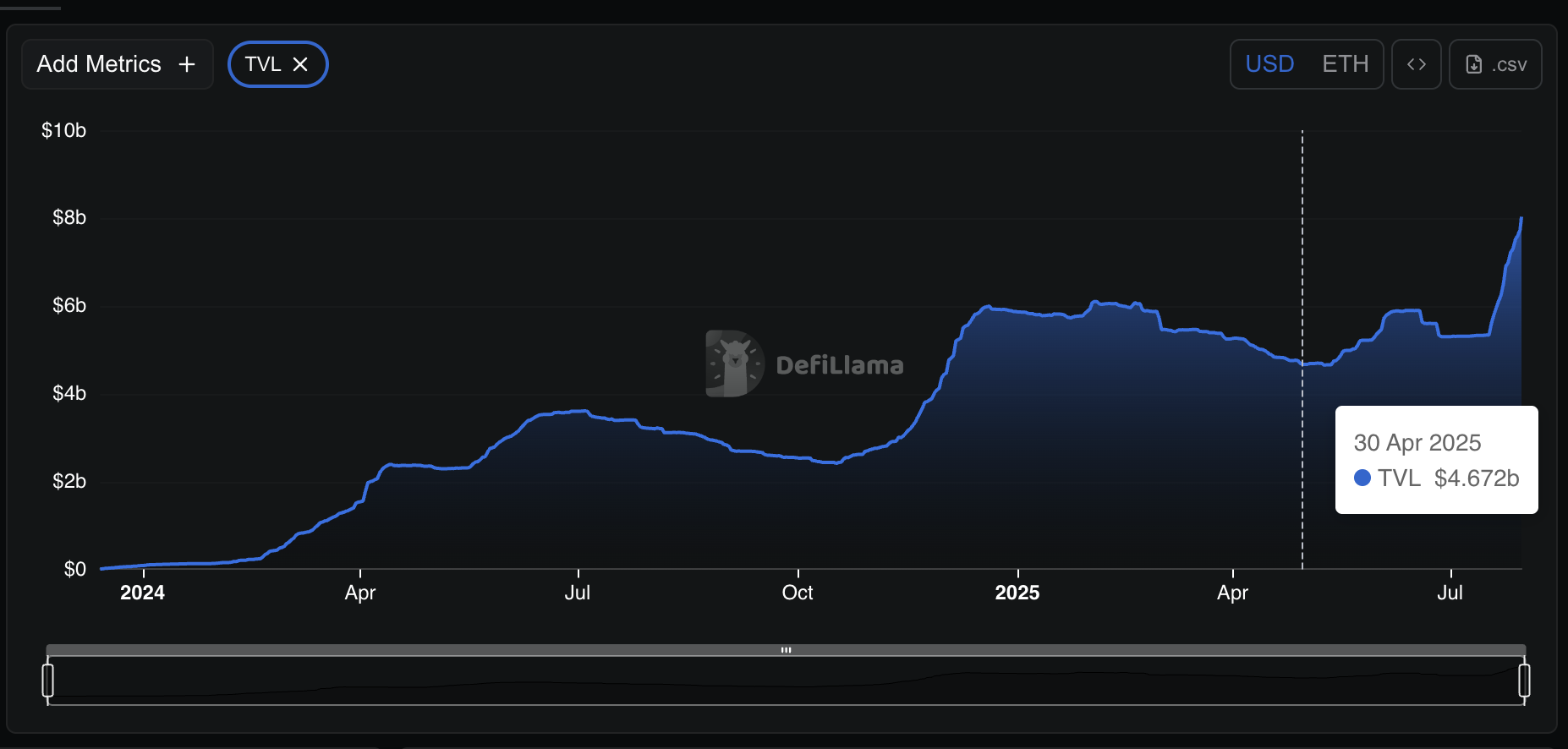

Сандар бұл нарықтың қаншалықты тез қызғанын көрсетеді. EtherFi-дің жалпы құлыпталған құны (TVL) 30 сәуірдегі 5,5 млрд доллардан 30 шілдеге қарай 10,36 млрд долларға дейін екі есеге жуық өсті, ал KelpDAO сол кезеңде 1,03 млрд доллардан 1,67 млрд долларға дейін өсті.

EigenLayer-дің жалпы DeFi TVL 120%-ға, шамамен 8 млрд доллардан 18,34 млрд долларға дейін өсті, бұл капиталдың жаңа кіріс қабатына ауысқанын көрсетеді.

EigenLayer – бұл ETH-ті қайта стейкингке салып, Ethereum базалық тізбегінің үстіне қосымша қызметтерді қамтамасыз етуге мүмкіндік беретін протокол, иелерге қосымша кіріс қабатын қосады.

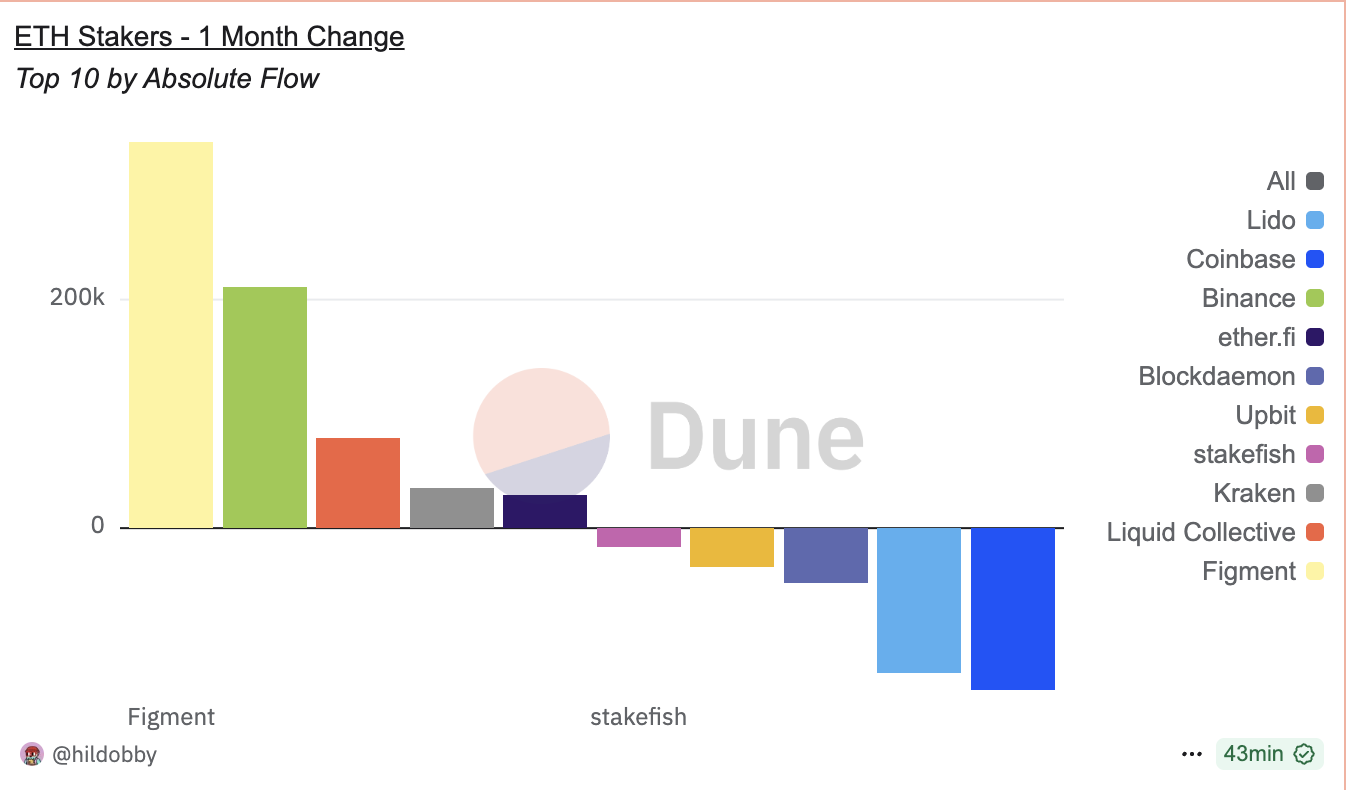

Тіпті Figment өткен айда 250 000 ETH жаңа кірістермен көш бастады, бұл институционалдық сұраныстың өсіп жатқанын көрсетеді. Figment – ірі инвесторлар мен қорларға өз инфрақұрылымын басқармай-ақ ETH-ті валидаторларға делегаттауға көмектесетін танымал институционалдық стейкинг провайдері.

EtherFi, негізгі өтімді қайта стейкинг платформасы, қазір барлық стейкингке салынған ETH-тің 6,5%-ын басқарады, Binance және Coinbase сияқты орталықтандырылған алыптармен бәсекелеседі. Сондықтан, ірі CEX кірістері әрқашан жаман болмауы мүмкін. Жеке тұлғалар сатылым қысымын арттырудың орнына, стейкинг және кіріс әкелетін мүмкіндіктерді іздеуі ықтимал.

Ethereum өскен сайын синтетикалық кіріс ойындары қыза түсуде

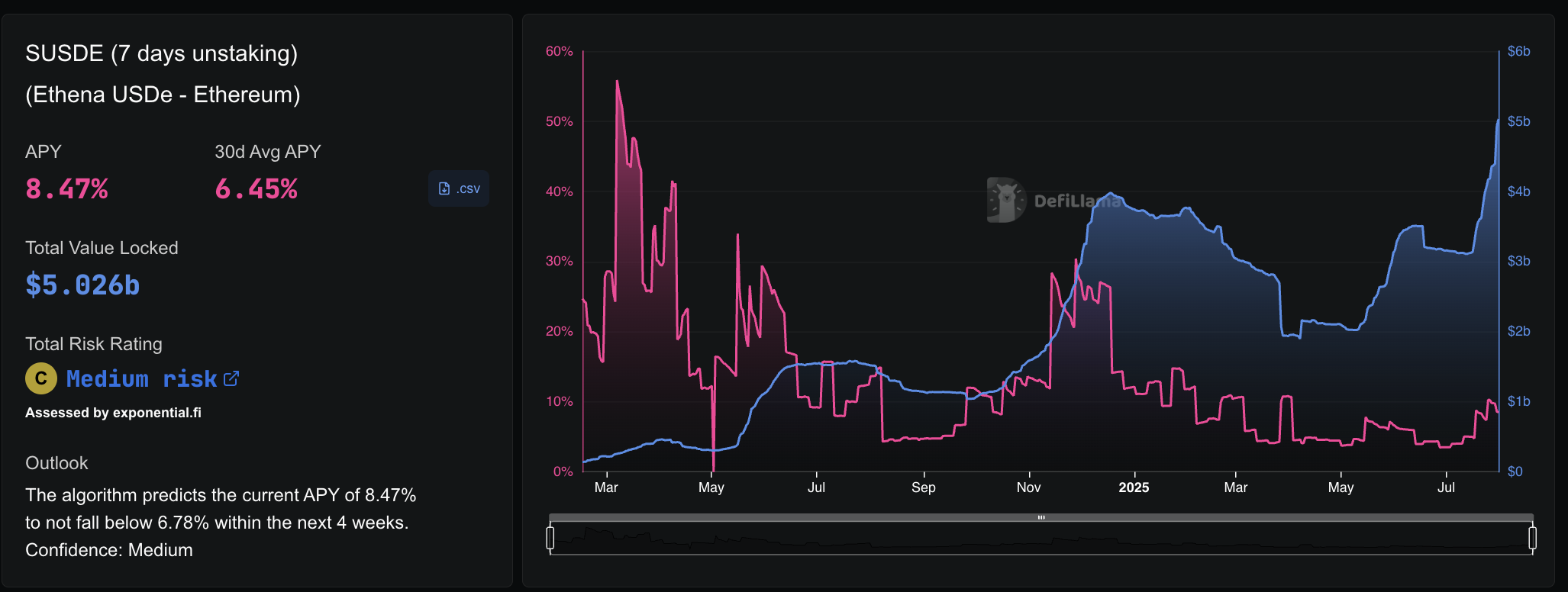

Ethereum бағасының өсуі тек спот сатып алушыларды ғана емес, Ethena сияқты синтетикалық кіріс платформаларындағы белсенділікті де күшейтті. Бұл платформалар ETH-мен қамтамасыз етілген «синтетикалық долларларды» шығарады, оларды қайта стейкингке салып, көбірек кіріс алуға болады.

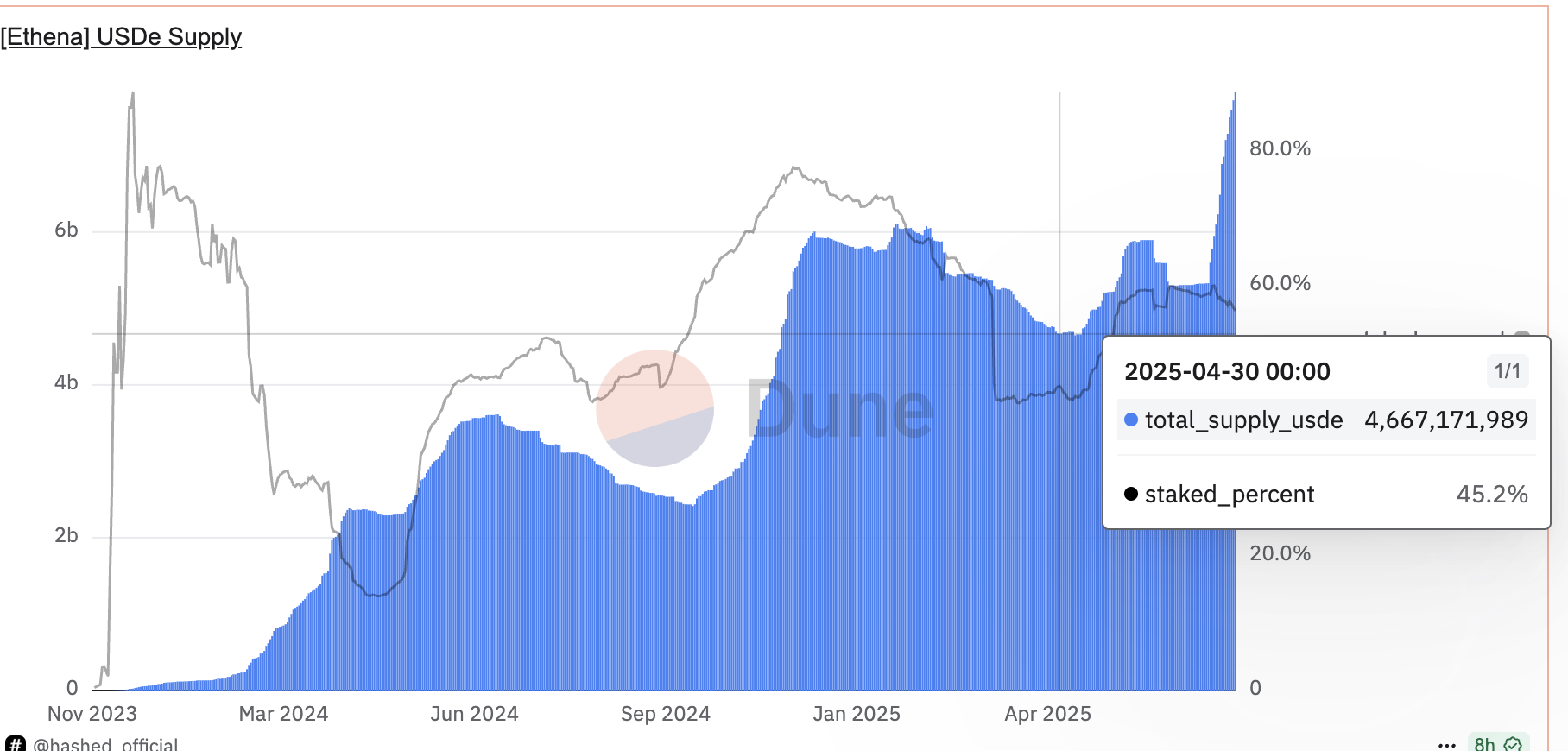

Олар ETH иелеріне Ethereum немесе стейкингке салынған Ethereum (stETH) депозитке салып, USDe, синтетикалық доллар активін шығарып, оны қосымша кіріс үшін стейкингке салуға мүмкіндік береді. Көбірек трейдерлер кірістерін арттыруды көздеген сайын, USDe-ге ағын күрт өсті.

USDe жалпы ұсынысы 30 сәуірден бері шамамен 80%-ға өсті, шамамен 4,66 млрд доллардан 8,03 млрд доллардан астамға дейін жетті. Сонымен қатар, стейкингке салынған USDe пайызы шамамен 45%-дан 56,3%-ға дейін өсті, бұл осы тұрақты деривативтерден қосымша кіріс алуға деген сенімнің артқанын көрсетеді. Ethena-ның өз TVL (жалпы құлыпталған құны) 8,1 млрд долларға дейін өсті, бұл күшті капитал ағындарын көрсетеді.

Қазіргі кірістер жылдық 8,47% жылдық пайыздық кіріс шамасында болғандықтан, пайдаланушылар кірістерді қабаттастыра алады: базалық ETH стейкинг кірісі, USDe шығару сыйақылары және қосымша кіріс үшін USDe стейкингі.

Бұл көп деңгейлі стратегия Ethereum-ның бұқа циклінде тартымдырақ болады, өйткені жоғары бағалар сенімділік пен синтетикалық кіріс хабтарындағы кепілдік өсімін арттырады.

Қаржыландыру мөлшерлемесін фермалау – ETH өскен кезде ақша табу

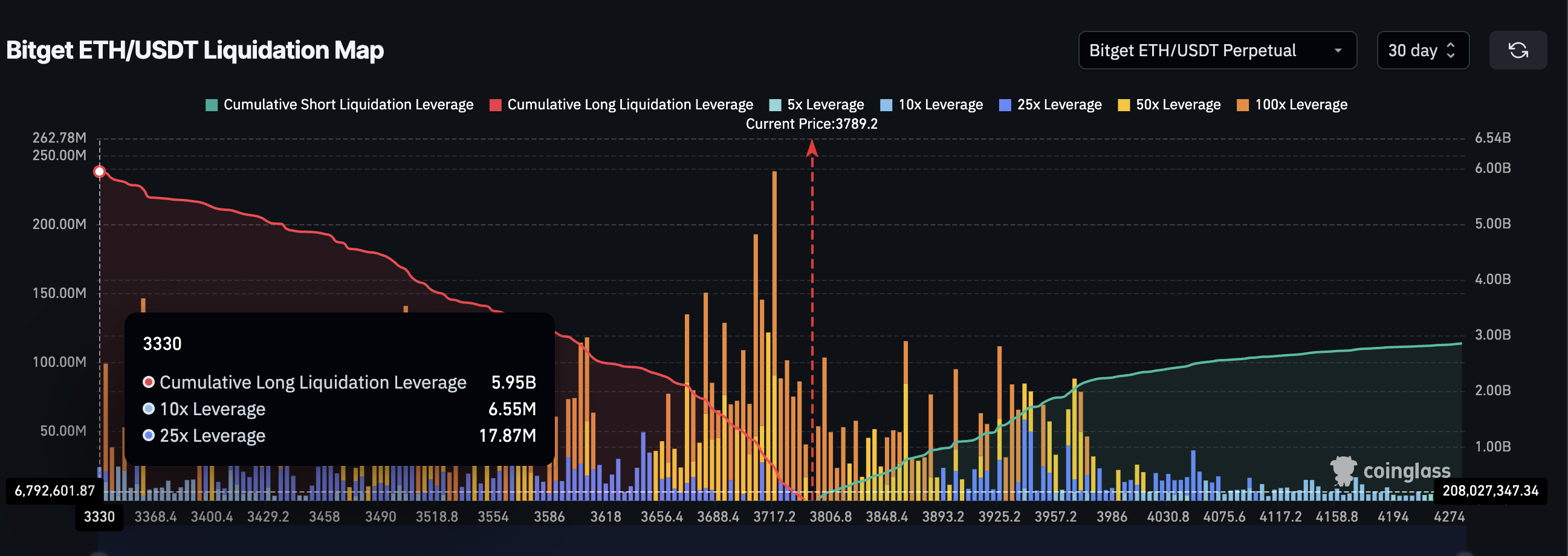

Көптеген трейдерлер үшін ликвидация картасы бұқалар мен аюлар арасындағы күрес ретінде көрінсе де, қаржыландыру мөлшерлемесін өндіру басқа көрініс береді.

Bitget-тің ETH-USDT мезгілсіз нарығында ашық қызығушылық ұзақ позицияларға қатты бағытталған, 5,95 млрд доллар көлемінде жинақталған ұзақ левередж, 10x (6,55 млн доллар) және 25x (17,87 млн доллар) экспозициямен. Алғашқы қарағанда, 2,86 млрд доллар көлеміндегі шорттар аюлық ставка сияқты көрінеді. Шын мәнінде, бұл позициялардың көпшілігі бағаның төмендеуін болжау үшін емес; олар артық левереджді ұзақ позициялардан қаржыландыру төлемдерін жинау үшін бар.

Мезгілсіз фьючерстерде сатып алу қысымы сату қысымынан басым болғанда, ұзақ позициялар шорттарға қаржыландыру төлемін төлейді. ETH-ның 3 900 долларға дейінгі соңғы көтерілуі сияқты күшті ралли кезінде, трейдерлер жоғары левереджбен ұзақ позицияларға кіргенде, қаржыландыру мөлшерлемелері күрт өседі.

Смарт ақша керісінше әрекет етіп, осы теңгерімсіздіктен тұрақты кіріс алу үшін төмен тәуекелді шорттарды ашады. Левередж негізінен ұзақ позицияларда шоғырланғандықтан, шорттар баға бойынша «ставканы ұту» қажет емес; ұзақ позицияларға сұраныс қызып тұрған кезде олар төлем алады.

Бұл жасырын кіріс ойыны трендтік нарықтарда ірі ойыншылар үшін негізгі құралға айналып, нарықтық эйфорияны пассивті кіріс ағынына айналдырады.

Қарыз беру және өтімділік пулдары – төмен тәуекелді кіріс ойыны

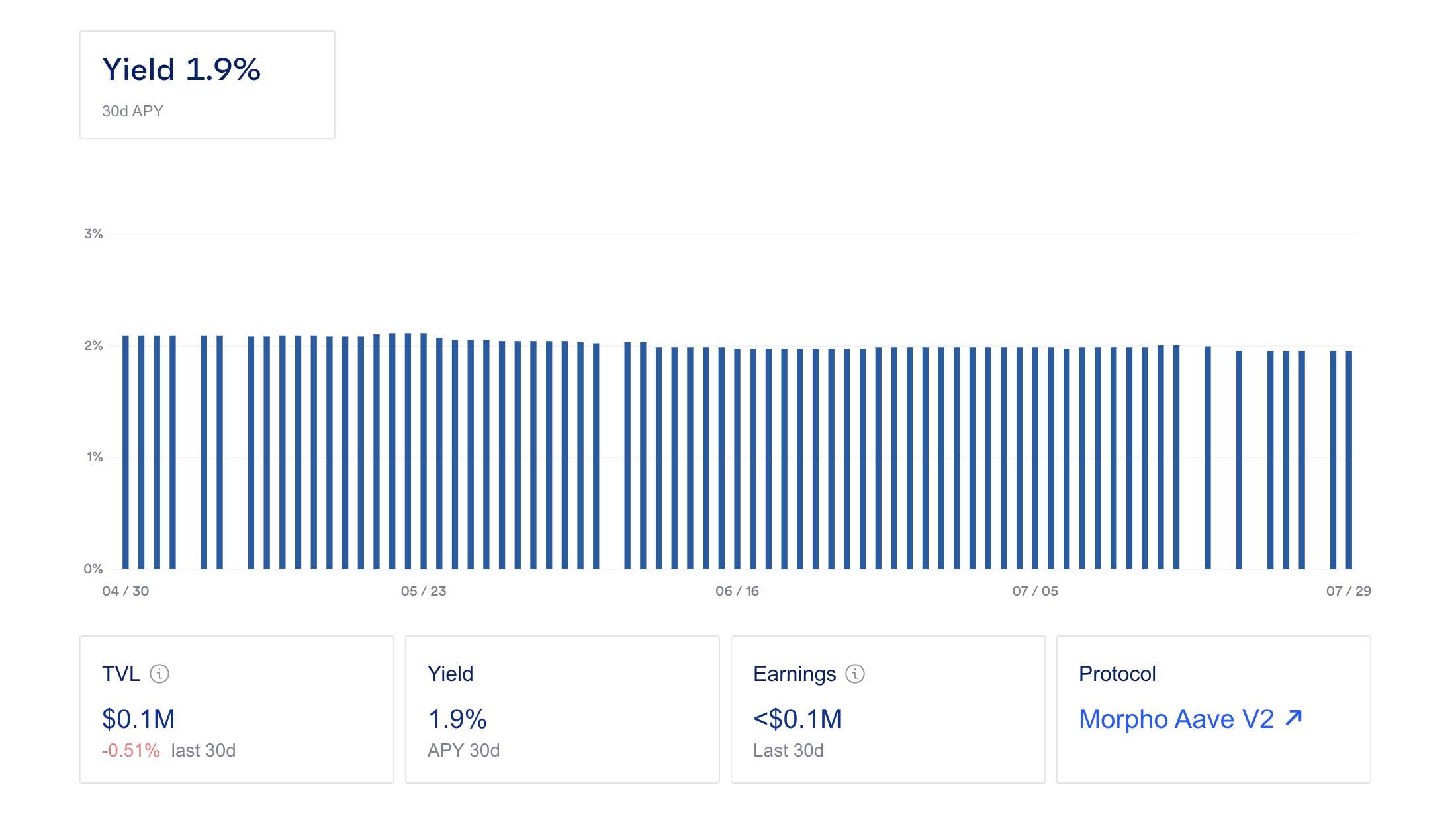

Бұл Ethereum раллиінде барлық смарт ақша жоғары левередж немесе алыпсатарлық менттерді қумайды. Кейбірі тыныштықпен несиелеу және өтімділік пулдарына ағып, тұрақты, төмен тәуекелді кірістерді ұсынады.

Өтімділік пулдары – сауданы жеңілдететін және өтімділік жеткізушілеріне төлемдер әкелетін смарт келісімшарттарда құлыпталған токендер жиынтығы.

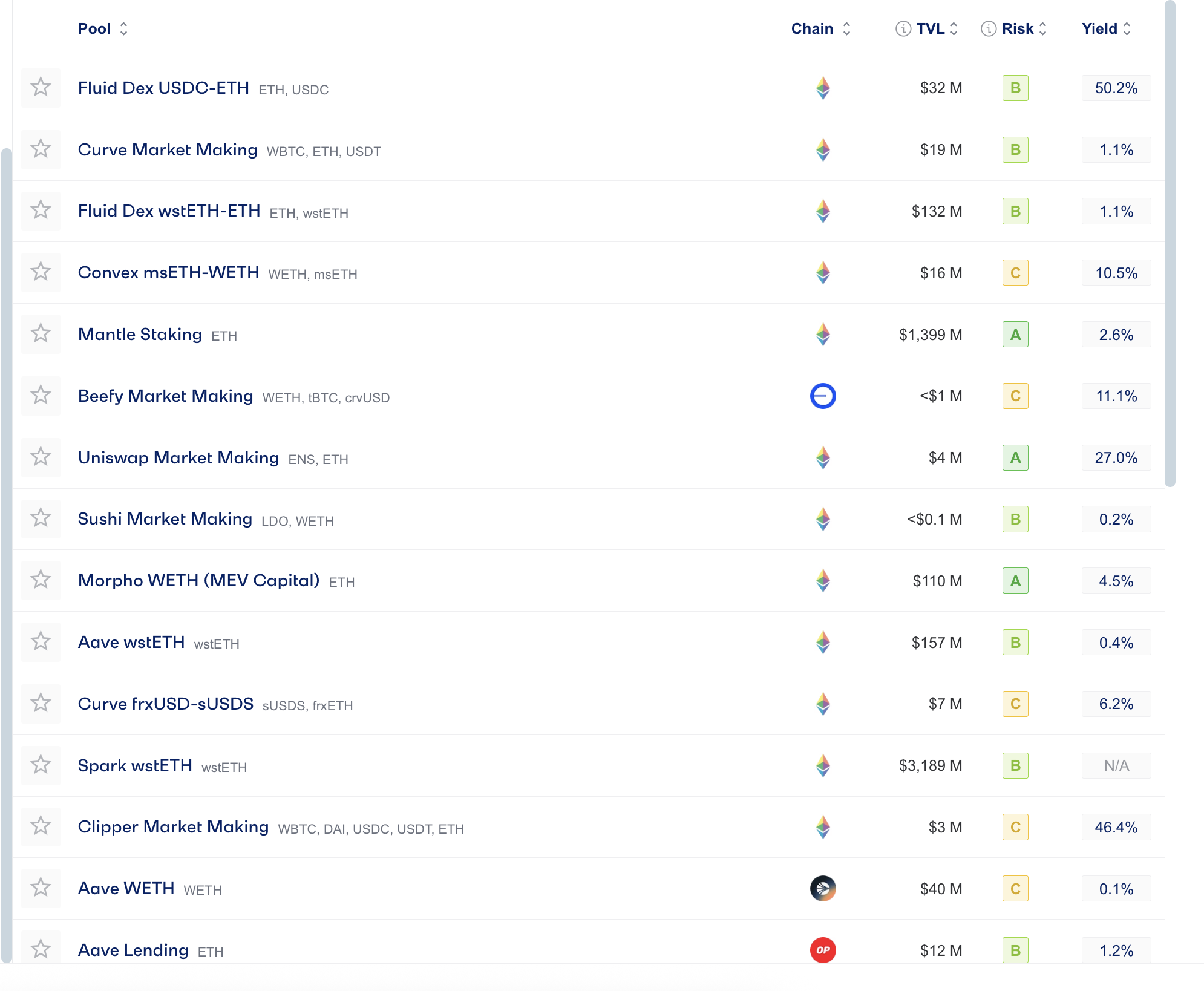

Morpho Aave V2 сияқты платформаларда жылдық 1,2–1,9% кірістеріне қарамастан, «B» деңгейінде бағаланған тәуекел деңгейімен депозиттер байқалады, бұл капиталды сақтау үшін қауіпсіз ставкаға айналдырады.

Fluid Dex USDC-ETH және Uniswap ENS-ETH сияқты басқа пулдар 27–50% жоғары кірістерді көрсетеді, бірақ үлкен тәуекел экспозициясымен. ETH-мен байланысты несиелеу опцияларының бұл спектрі кіріс іздеушілердің әртараптандырылып жатқанын көрсетеді, қауіпсіз Aave стиліндегі несиелеуді тәуекелі жоғары, жоғары қайтарымды пул ойындарымен теңестіріп, Ethereum бағасының раллиі жаңа өтімділікті тартады.